本文統(tǒng)計(jì)了1月份固廢市場(chǎng)中標(biāo)的金融(包括預(yù)中標(biāo)�����,以及資格預(yù)審項(xiàng)目數(shù)據(jù))�,發(fā)現(xiàn)涉及金額共計(jì)約126億元,其中中標(biāo)���、預(yù)中標(biāo)項(xiàng)目金額共計(jì)超過(guò)108億����。

環(huán)衛(wèi)市場(chǎng)碎片化的趨勢(shì)越來(lái)越明顯了。

本文統(tǒng)計(jì)了1月份固廢市場(chǎng)中標(biāo)的金融(包括預(yù)中標(biāo)�����,以及資格預(yù)審項(xiàng)目數(shù)據(jù))�,發(fā)現(xiàn)涉及金額共計(jì)約126億元,其中中標(biāo)�����、預(yù)中標(biāo)項(xiàng)目金額共計(jì)超過(guò)108億�����。

大數(shù)據(jù)反映出了兩個(gè)趨勢(shì):一是垃圾焚燒仍為市場(chǎng)主流�����,未來(lái)競(jìng)爭(zhēng)或?qū)⒏蛹ち?����;二是環(huán)衛(wèi)市場(chǎng)熱度不減�,但碎片化的問(wèn)題仍需要關(guān)注。

特別是環(huán)衛(wèi)市場(chǎng)碎片化的趨勢(shì)����,以及由此反映出的地方政府“地方保護(hù)主義”的傾向,值得所有業(yè)內(nèi)人士關(guān)注�����。

▼表1 2022年1月固廢項(xiàng)目中標(biāo)(含預(yù)中標(biāo)及資格預(yù)審)情況列表

垃圾焚燒仍為市場(chǎng)主流

未來(lái)競(jìng)爭(zhēng)或?qū)⒏蛹ち?/span>

1月�,固廢市場(chǎng)共釋放出垃圾焚燒項(xiàng)目11個(gè),涉及投資額超過(guò)50億�����。

雖然垃圾焚燒補(bǔ)貼退坡已成趨勢(shì)�,而且市場(chǎng)接近飽和,增量即將到頂�,整個(gè)行業(yè)或由藍(lán)海向紅海轉(zhuǎn)變。但從當(dāng)前來(lái)看���,垃圾焚燒中標(biāo)項(xiàng)目仍為固廢行業(yè)主流���。

與此相對(duì)應(yīng)的���,對(duì)于項(xiàng)目的競(jìng)爭(zhēng)也更加激烈了。

例如����,最終由中國(guó)聯(lián)合工程、浙江省二建建設(shè)集團(tuán)����、康恒環(huán)境聯(lián)合體中標(biāo)寧波洞橋垃圾焚燒發(fā)電新建工程總承包項(xiàng)目,總投資4.2億���,最初有20家競(jìng)標(biāo)主體參與投標(biāo)�����,其中有12家主體(含聯(lián)合體)都通過(guò)了資格預(yù)審�。

而湖南寧鄉(xiāng)市生活垃圾焚燒發(fā)電PPP項(xiàng)目��,總投資6.6億�����,通過(guò)了資格預(yù)審的參與主體就有15家,其中光大環(huán)境�����、上海環(huán)境����、深能環(huán)保����、綠色動(dòng)力、康恒環(huán)境��、偉明環(huán)保���、首創(chuàng)環(huán)境�����、廣環(huán)投�、泰達(dá)環(huán)保等行業(yè)領(lǐng)先企業(yè)悉數(shù)入圍�,競(jìng)爭(zhēng)激烈程度可見(jiàn)一斑。

動(dòng)輒十幾家行業(yè)頭部企業(yè)競(jìng)逐一個(gè)大項(xiàng)目的景象���,在垃圾焚燒領(lǐng)域正在越來(lái)越普遍���。

估計(jì)隨著未來(lái)新增項(xiàng)目的繼續(xù)減少����,這一競(jìng)爭(zhēng)或許會(huì)更加激烈���。

環(huán)衛(wèi)市場(chǎng)熱度不減

在垃圾焚燒之外���,環(huán)衛(wèi)領(lǐng)域則一如既往地延續(xù)著火熱行情,一月份項(xiàng)目涉及的金額超過(guò)46億元����,幾乎與垃圾焚燒等量齊觀,一些項(xiàng)目的競(jìng)爭(zhēng)也顯得更加激烈��。

如廣州市花都區(qū)市政道路環(huán)衛(wèi)保潔作業(yè)(新華街片區(qū))項(xiàng)目��,共兩個(gè)包�,總服務(wù)費(fèi)7600萬(wàn),共吸引了18家企業(yè)參與��。

安徽省淮北市環(huán)衛(wèi)一體化特許經(jīng)營(yíng)項(xiàng)目���,合作期限8年��,預(yù)算合作期內(nèi)政府支付的運(yùn)營(yíng)服務(wù)費(fèi)超10億元����。結(jié)果招標(biāo)公告發(fā)出后,引來(lái)全國(guó)及地方43家供應(yīng)商參與投標(biāo)�����,最終包含中環(huán)潔��、盈峰中聯(lián)環(huán)境����、玉禾田���、勁旅環(huán)境���、福龍馬、僑銀股份���、北控城市環(huán)境服務(wù)集團(tuán)等環(huán)衛(wèi)龍頭在內(nèi)的25家企業(yè)通過(guò)了資格預(yù)審����。

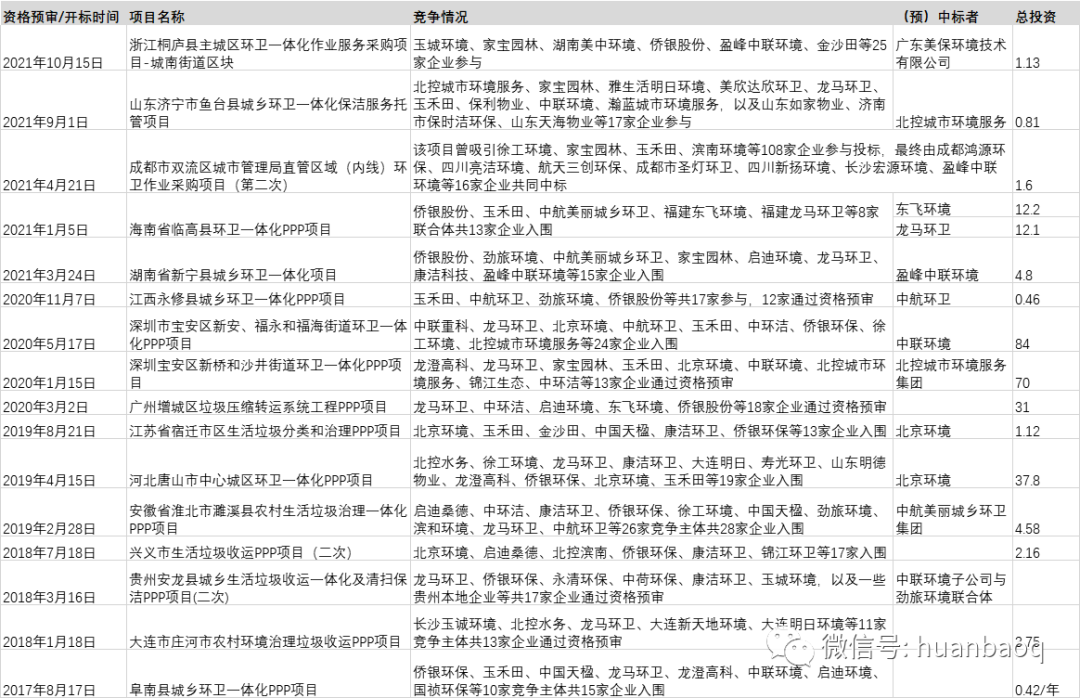

實(shí)際上,這樣無(wú)論項(xiàng)目大小都競(jìng)爭(zhēng)激烈的狀態(tài)并非2022年所獨(dú)有�����。從一些公開(kāi)報(bào)道來(lái)看�����,從2017年開(kāi)始就一直伴隨著環(huán)衛(wèi)市場(chǎng)的發(fā)展�����。

▼表2 2017年至今部分競(jìng)爭(zhēng)激烈的環(huán)衛(wèi)項(xiàng)目列表

原因之一�����,就是環(huán)衛(wèi)市場(chǎng)進(jìn)入門(mén)檻相對(duì)比較低�,環(huán)衛(wèi)業(yè)務(wù)也與環(huán)衛(wèi)設(shè)備制造企業(yè)、水務(wù)或者垃圾處理企業(yè)�����,以及一些物業(yè)��、園林企業(yè)在資源、業(yè)務(wù)內(nèi)容等方面有一定的相通����、關(guān)聯(lián)之處,這些領(lǐng)域企業(yè)紛紛跨界環(huán)衛(wèi)�����,加劇了市場(chǎng)競(jìng)爭(zhēng)���。

而隨著市場(chǎng)逐步發(fā)展�,馬太效應(yīng)進(jìn)一步得以強(qiáng)化���,企業(yè)間的競(jìng)爭(zhēng)也愈加激烈,未來(lái)市場(chǎng)也將持續(xù)向龍頭企業(yè)集中�。

地方保護(hù)主義思維慣性

環(huán)衛(wèi)碎片化問(wèn)題需關(guān)注 在市場(chǎng)競(jìng)爭(zhēng)日益向龍頭企業(yè)集中的趨勢(shì)下,環(huán)衛(wèi)市場(chǎng)本身的分割與碎片化屬性卻沒(méi)有相應(yīng)得到改善���,反而在一些情況下得到了加強(qiáng)��。

例如�,表1中的浙江省溫州市甌海區(qū)瞿溪街道環(huán)衛(wèi)一體化項(xiàng)目���,十街一鎮(zhèn)的服務(wù)費(fèi)總預(yù)算金額約6億元�。但項(xiàng)目被分成11個(gè)包,自去年8月開(kāi)始招標(biāo)以來(lái)��,11個(gè)項(xiàng)目先后由溫州富邦環(huán)境浙江好幫手環(huán)境���、浙江佳立美創(chuàng)環(huán)境���、浙江利東環(huán)境、浙江舒環(huán)環(huán)境�、福龍馬集團(tuán)6家公司中標(biāo),其中富邦環(huán)境共中4標(biāo)����,好幫手和舒環(huán)環(huán)境各中兩標(biāo),佳立美創(chuàng)�、利東環(huán)境和福龍馬各中一標(biāo)。

四川成都錦江區(qū)環(huán)衛(wèi)保潔�����、環(huán)衛(wèi)公廁�����、綠化和河道管護(hù)一體化服務(wù)項(xiàng)目,3年總服務(wù)費(fèi)5.7億���,最終被拆分成6個(gè)標(biāo)件���,由6家地方公司分別中標(biāo)。

而去年成都市雙流區(qū)城市管理局直管區(qū)域(內(nèi)線)環(huán)衛(wèi)作業(yè)采購(gòu)(第二次)更是將項(xiàng)目分成了16個(gè)標(biāo)段�,吸引了108家企業(yè)參與競(jìng)標(biāo),最終由17家企業(yè)一起中標(biāo)���。

在環(huán)衛(wèi)市場(chǎng)已經(jīng)走過(guò)環(huán)衛(wèi)+�、環(huán)衛(wèi)一體化并已經(jīng)到了城市服務(wù)階段的時(shí)候�,這種分標(biāo)段的做法似乎有些與市場(chǎng)趨勢(shì)“格格不入”。

但仔細(xì)想來(lái)�����,在全社會(huì)和上級(jí)政府的日益提升的高標(biāo)準(zhǔn)嚴(yán)要求����,不同的地方政府也需要面對(duì)不同的現(xiàn)實(shí)基礎(chǔ)��。對(duì)于一些經(jīng)濟(jì)不夠發(fā)達(dá)����、市場(chǎng)化進(jìn)程相對(duì)緩慢的地區(qū)�,分標(biāo)段采購(gòu)��,或許可以讓沒(méi)有能力進(jìn)行升級(jí)換代的現(xiàn)有車輛裝備和人員發(fā)揮更多作用�����,同時(shí)也體現(xiàn)了地方保護(hù)主義的思維慣性和行為結(jié)果��。

例如�����,前面提到的廣州市花都區(qū)項(xiàng)目��,即使有僑銀股份�����、玉禾田等深耕環(huán)衛(wèi)領(lǐng)域十多年的巨頭參與�����,最終的大贏家依然是本地的物業(yè)企業(yè)。

溫州和成都的項(xiàng)目也皆如此���,即使有福龍馬�、中聯(lián)環(huán)境����、玉禾田、家寶園林等行業(yè)名企��,好一點(diǎn)的還能得到“一點(diǎn)肉”���,而笑到最后的還是本地企業(yè)��,并且是“你好我好大家好”���。

對(duì)于這種碎片化的分標(biāo)段采購(gòu),不少環(huán)衛(wèi)行業(yè)人士曾提出過(guò)批評(píng)����。

他們認(rèn)為,這種行為割裂了統(tǒng)一的城市服務(wù)�,會(huì)讓服務(wù)不同區(qū)域的企業(yè)的設(shè)備和人員實(shí)現(xiàn)統(tǒng)一配置和管理,不但降低了設(shè)備和人員的作業(yè)效率�����,也降低了信息�、經(jīng)驗(yàn)共享的機(jī)會(huì),相當(dāng)于增加了作業(yè)成本���,同時(shí)增加了排放�、擁堵了交通�,不利于新進(jìn)入的資本進(jìn)行更有效率地資源整合與能力分配,最終也不利于整體環(huán)境效果的提升����。

環(huán)衛(wèi)市場(chǎng)從傳統(tǒng)的清掃保潔,發(fā)展到環(huán)衛(wèi)+����,到環(huán)衛(wèi)一體化,甚至到城市服務(wù)����,是社會(huì)發(fā)展、城市管理的必然趨勢(shì)�����。環(huán)衛(wèi)行業(yè)最好也是順應(yīng)這一趨勢(shì)發(fā)展,不可逆歷史潮流而動(dòng)��。