近日���,畢馬威中國北方區(qū)咨詢服務(wù)主管合伙人�����、企業(yè)融資并購咨詢業(yè)務(wù)合伙人江立勤先生應(yīng)邀為E20商學(xué)院CEO特訓(xùn)班授課�,學(xué)員包括40多位來自國內(nèi)水務(wù)及固廢領(lǐng)域的環(huán)保企業(yè)家���。

江立勤先生以“并購流程管理及案例分享”為題���,就合作方選擇��、交易流程�、交易架構(gòu)設(shè)計��、盡職調(diào)查��、交易對價形成及調(diào)整��、融資方案�����、合同談判�、審批及投后整合等話題與環(huán)保企業(yè)家進行了深度的交流���。

▲“并購流程管理及案例分享”授課現(xiàn)場

(圖片來源:本圖片為E20環(huán)境平臺提供;本文其余圖片均來自畢馬威中國江立勤先生的授課課件���。)

合作方的選擇

合作方包括交易標(biāo)的和投資人兩個方面。

交易標(biāo)的的來源眾多�,主要包括公開渠道檢索、公司自身篩選�、利用中介機構(gòu)的網(wǎng)絡(luò)、基金持股公司��、大集團的非核心業(yè)務(wù)部門分拆、跨國公司中國業(yè)務(wù)的剝離等��。

在篩選投資人時�,企業(yè)可以按照不同標(biāo)準(zhǔn)對投資人進行分類,包括:

財務(wù)投資人與戰(zhàn)略投資人;

國資��、外資和民營企業(yè);

上市公司��、潛在上市公司及非上市公司;

同行業(yè)公司與協(xié)同行業(yè)公司���、其他行業(yè)公司�����。

具體篩選時���,需要考慮行業(yè)認(rèn)知、并購風(fēng)格和協(xié)同效應(yīng)三個方面的因素���。

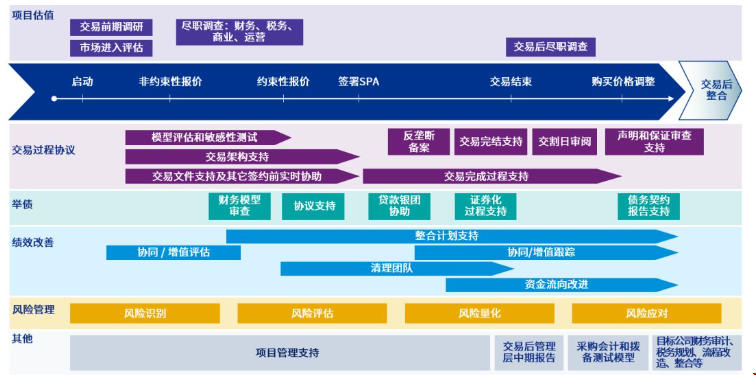

交易流程

并購交易通常會經(jīng)歷交易啟動�、非約束報價�、約束性報價、簽訂股權(quán)認(rèn)購協(xié)議(SPA)、交易完結(jié)��、交易價格調(diào)整及交易后整合等過程��。在整個過程中�,相關(guān)方同時開展盡職調(diào)查、項目估值���、相關(guān)協(xié)議文本編制及審批�、風(fēng)險管理等工作���,確保并購交易有序�����、高效推進。

▲ 并購交易流程

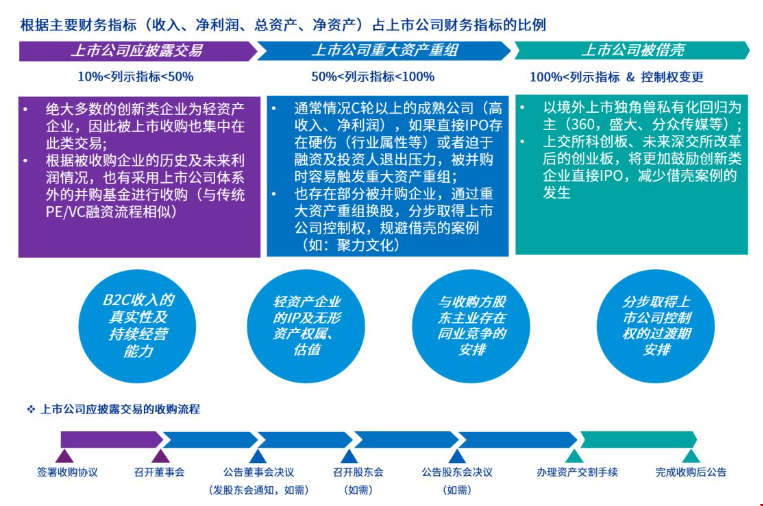

如果并購交易涉及上市公司���,還需要根據(jù)主要財務(wù)指標(biāo)占上市公司財務(wù)指標(biāo)的比例確定所適用的監(jiān)管規(guī)定�,履行相應(yīng)的交易流程�。

▲ 上市公司交易分類及關(guān)注點

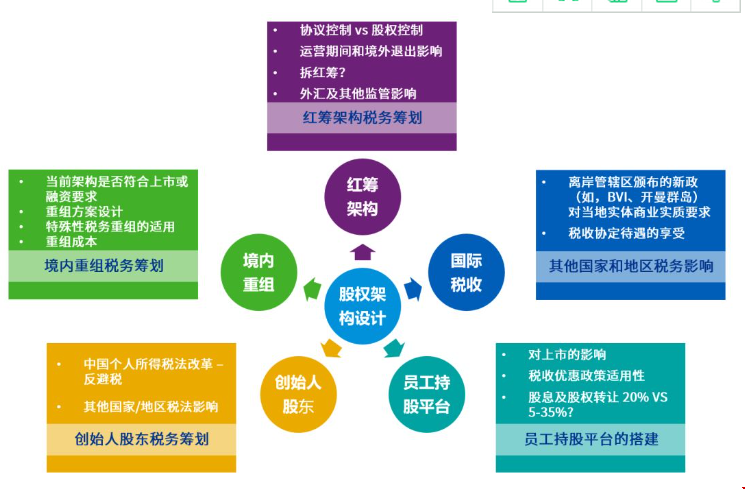

交易架構(gòu)設(shè)計

交易架構(gòu)設(shè)計需要整體考慮各方面因素的影響,包括境內(nèi)重組��、紅籌架構(gòu)�、創(chuàng)收人股東��、員工持股平臺���、國際稅收等。此外�����,還需要結(jié)合國內(nèi)外針對公司���、其他法人���、個人等主體的稅務(wù)政策,進行合理的稅務(wù)籌劃�����。

▲ 交易架構(gòu)設(shè)計

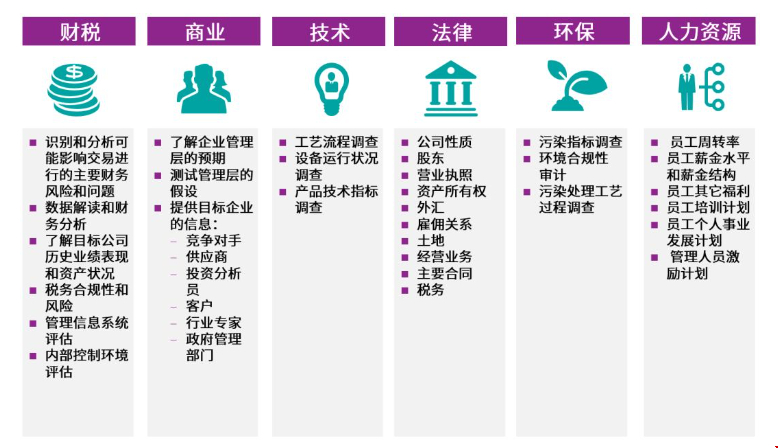

盡職調(diào)查

并購本身屬于高風(fēng)險的商業(yè)活動���,需要相關(guān)方做好全面���、充分的盡職調(diào)查。盡職調(diào)查的內(nèi)容應(yīng)當(dāng)覆蓋財稅、商業(yè)���、技術(shù)�、法律�、環(huán)保和人力資源等各個方面。

▲ 盡職調(diào)查覆蓋的范圍

交易價格形成及價格調(diào)整

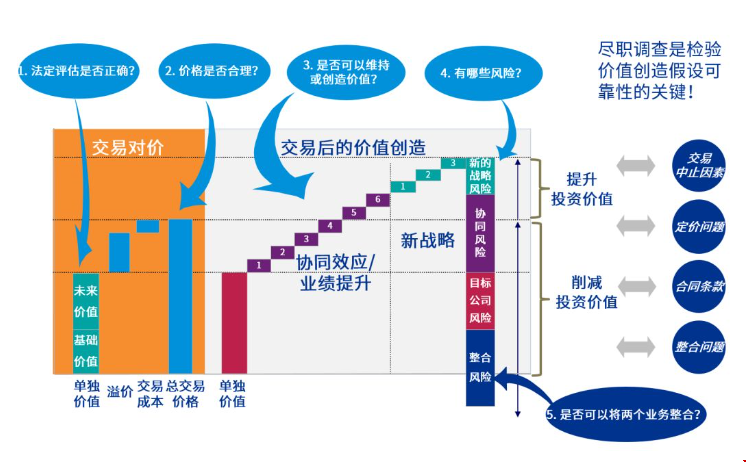

目標(biāo)企業(yè)的價值取決于未來的表現(xiàn)�,這主要從五個方面進行考量:法定評估、總交易價格與成本構(gòu)成�、交易后協(xié)同效應(yīng)、風(fēng)險因素��、整合難度�。

盡職調(diào)查是檢驗價值創(chuàng)造假設(shè)可靠性的關(guān)鍵。通過盡職調(diào)查���,力求發(fā)現(xiàn)可能對交易產(chǎn)生重大影響的風(fēng)險點���,并以此作為交易價格調(diào)整的考慮因素���,使投資者在交易前�、交易中做好充分準(zhǔn)備��,保證對交易流程的控制,減少未來可能出現(xiàn)的爭議�。

▲ 交易價格形成及調(diào)整

融資方案

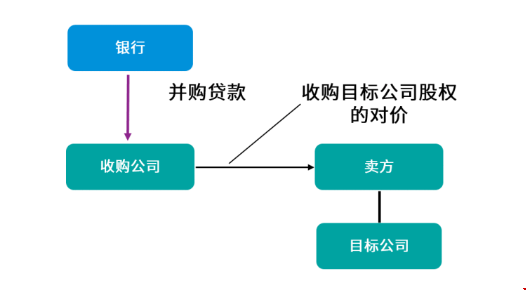

當(dāng)并購雙方均在國內(nèi)時,并購貸款是主要融資方式�����。

▲ 國內(nèi)的并購融資

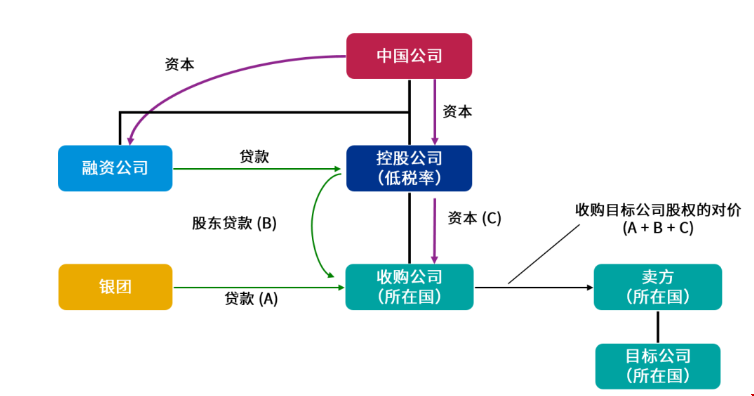

直接在境外以目標(biāo)公司現(xiàn)金流及資產(chǎn)為擔(dān)保��,且由目標(biāo)公司承擔(dān)的并購貸款���,目前有境外商行及投行���、境內(nèi)銀行的境外分支機構(gòu)這兩類融資渠道可供選擇。兩類機構(gòu)在貸款規(guī)模��、貸款利率��、擔(dān)保增信措施�、貸款審核條件等方面存在差異,應(yīng)根據(jù)實際情況進行比較和選擇��。

海外并購融資

合同談判

合同談判的要點包括對價/價格調(diào)整機制�����、業(yè)績對賭與承諾、交割及交割的前提條件�、保證和賠償條款、管理層保留及員工安排�、小股東保護機制、反稀釋權(quán)���、隨售權(quán)��、領(lǐng)受限制等�����。

在收并購合同中�����,保證及業(yè)績對賭條款越來越常見���,且對交易估值會產(chǎn)生影響。需要注意的是�����,國際通行交易中對責(zé)任的劃分一般以信息的知曉程度為依據(jù)�����,而國內(nèi)多以時點進行劃分��。保證賠償條款涉及的主要商務(wù)部分是起賠點�����、免賠額和賠償上限�����、索賠時限等���。賠償條款一般還會約定稅務(wù)���、政策等除外事項。

審批

收并購需要獲得相關(guān)方的審批�����,以海外并購為例�,國內(nèi)可能涉及公司內(nèi)部審批、政府相關(guān)部門審批(發(fā)改委���、商務(wù)部和外匯管理局等)��、融資相關(guān)審批(銀行)以及共同投資時其他投資方的審批等;被并購所在國家/地區(qū)的審批包括國家安全審批(如美國)��、反壟斷審查���、其他審批(如歐洲國家的工會等)��。

投后整合

投后整合需在四個關(guān)鍵領(lǐng)域發(fā)力�,從而實現(xiàn)交易價值最大化�,包括:戰(zhàn)略清晰、實現(xiàn)掌控�����、創(chuàng)造價值�����、保留關(guān)鍵人才和實現(xiàn)文化融合�����。

在互動環(huán)節(jié)��,江立勤先生回答了多位環(huán)保企業(yè)家關(guān)于并購交易程序、盡職調(diào)查�、風(fēng)險防范等方面的提問���。他表示�����,隨著國家對環(huán)保的治理要求越來越多�����,環(huán)保企業(yè)之間以及跨行業(yè)進入環(huán)保行業(yè)的并購案例不斷增多���。

截至目前,畢馬威中國在環(huán)保收并購領(lǐng)域已積累豐富的咨詢服務(wù)經(jīng)驗���,如為國內(nèi)某環(huán)保龍頭企業(yè)收購歐洲一家固廢處理公司提供支持;協(xié)助某跨國集團出售其在華水務(wù)資產(chǎn);協(xié)助某私募基金對華南某環(huán)保公司進行全面的盡職調(diào)查;協(xié)助國內(nèi)某固廢企業(yè)選擇戰(zhàn)略投資人�����,進行股權(quán)轉(zhuǎn)讓交易等�����。

畢馬威希望能夠充分利用多年積累的知識體系和服務(wù)實踐經(jīng)驗���,為客戶的收并購交易提供全流程的專業(yè)服務(wù)�。

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�����,目的在于傳遞更多信息���,并不代表本網(wǎng)贊同其觀點���。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題,如發(fā)生涉及內(nèi)容�、版權(quán)等問題,文章來源方自負(fù)相關(guān)法律責(zé)任���。

3. 如涉及作品內(nèi)容�、版權(quán)等問題�,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系,否則視為放棄相關(guān)權(quán)益�。