2010年以來(lái),政府推出了一些政策和措施���,嚴(yán)格規(guī)范餐廚和廚余垃圾的無(wú)害化�����、資源化處置�,越來(lái)越多的固廢龍頭企業(yè)也開(kāi)始關(guān)注并拓展有機(jī)板塊?��;诖?��,E20研究院數(shù)據(jù)研究中心行業(yè)分析師王妍9月13日在“2021(第九屆)上海固廢熱點(diǎn)論壇”借助E20環(huán)境平臺(tái)E標(biāo)通數(shù)據(jù)采集系統(tǒng)就近三年的餐廚、廚余處理市場(chǎng)化數(shù)據(jù)予以盤點(diǎn)分析����。

內(nèi)容速覽:

(1)餐廚/廚余垃圾處理市場(chǎng)的整體情況:2018-2021年上半年,市場(chǎng)釋放的餐廚/廚余垃圾市場(chǎng)化項(xiàng)目逐年增加�����,以購(gòu)買服務(wù)模式為主�����。

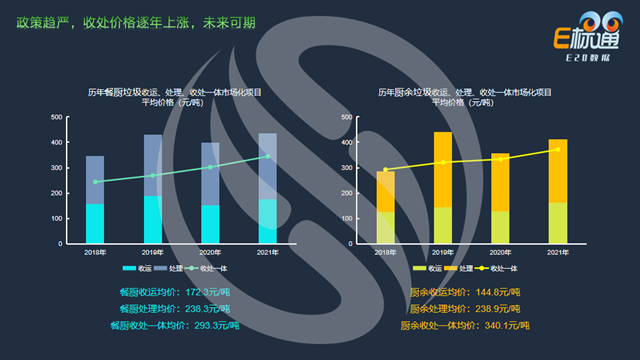

(2)市場(chǎng)化價(jià)格情況:近三年餐廚收運(yùn)均價(jià)為172.3元/噸�,處理均價(jià)為238.3元/噸,收處一體均價(jià)為293.3元/噸�。廚余垃圾的收運(yùn)均價(jià)在144.8元/噸,處理均價(jià)238.9元/噸��,收處一體均價(jià)為340.1元/噸。歷年收處的價(jià)格在上漲����,這對(duì)有機(jī)市場(chǎng)釋放了一個(gè)正向的信號(hào)。

(3)餐廚/廚余垃圾采用分散式處理方式占比均高��,分散式處理多采用“好氧發(fā)酵”工藝����;采用集中式處理餐廚垃圾的單體規(guī)模偏小、廚余垃圾的單體規(guī)模偏大��,工藝多采用“厭氧消化”��。

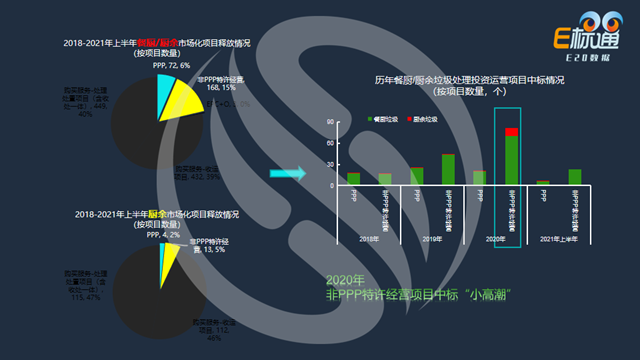

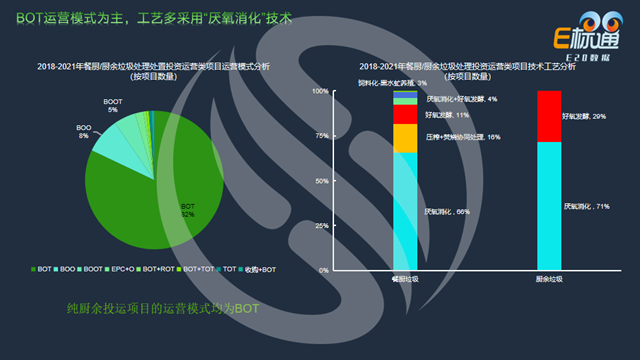

(4)2020年餐廚/廚余垃圾的非PPP特許經(jīng)營(yíng)項(xiàng)目存在中標(biāo)的“小高峰”��;近三年投運(yùn)項(xiàng)目從運(yùn)營(yíng)模式看�,以BOT模式為主;從技術(shù)工藝看��,主要以厭氧消化為主���;從社會(huì)資本方看:民企(C/D方陣)在投運(yùn)市場(chǎng)不斷發(fā)力���。

2010年�����,一個(gè)地溝油事件引爆了餐廚垃圾處理的隱患�,到了2016年�����,全面強(qiáng)制實(shí)施的垃圾分類更是讓廚余垃圾資源化市場(chǎng)逐漸被識(shí)別����,而2018年的“豬瘟事件”更是引爆了餐廚垃圾喂豬禁令的升級(jí)。

在此期間��,政府推出了一些政策和措施�����,嚴(yán)格規(guī)范餐廚和廚余垃圾的無(wú)害化����、資源化處置,越來(lái)越多的固廢龍頭企業(yè)也開(kāi)始關(guān)注并拓展有機(jī)板塊�����。基于此�,E20研究院數(shù)據(jù)研究中心行業(yè)分析師王妍9月13日在“2021(第九屆)上海固廢熱點(diǎn)論壇”借助E20環(huán)境平臺(tái)E標(biāo)通數(shù)據(jù)采集系統(tǒng)就近三年的餐廚、廚余處理市場(chǎng)化數(shù)據(jù)予以盤點(diǎn)分析�����。

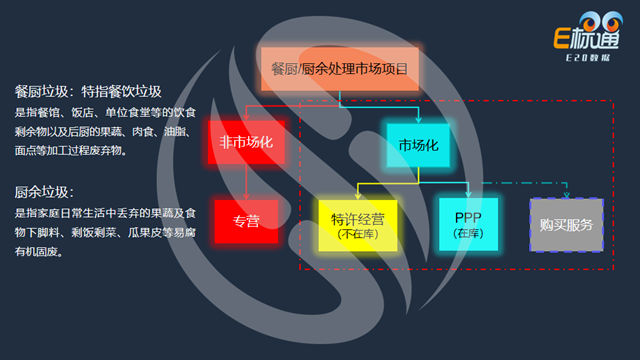

特別說(shuō)明:(1)本文及視頻中所講之餐廚垃圾特指餐飲垃圾����;根據(jù)《餐廚垃圾處理技術(shù)規(guī)范》(CJJ184-2012),餐廚垃圾指餐飲垃圾和廚余垃圾���,由于行業(yè)內(nèi)多使用“餐廚垃圾”特指餐飲垃圾�,所以本報(bào)告的餐廚垃圾同樣特指餐飲垃圾�。(2)本文及視頻數(shù)據(jù)源于E標(biāo)通采集系統(tǒng)��,即政府招投標(biāo)的市場(chǎng)化部分標(biāo)訊��,非市場(chǎng)化部分不在本文所涉及的范圍���。

餐廚/廚余垃圾市場(chǎng)化項(xiàng)目以購(gòu)買服務(wù)模式為主

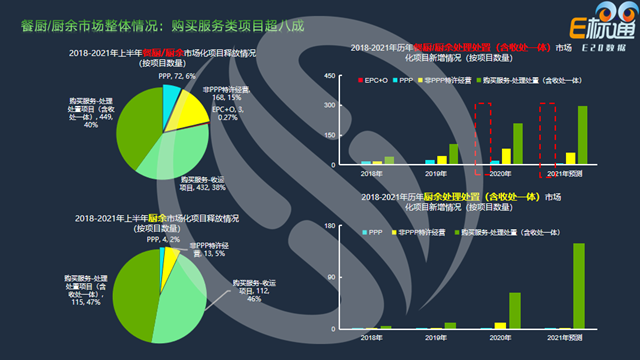

首先來(lái)看餐廚/廚余垃圾處理市場(chǎng)的整體情況��。從左上圖�����,可以看到2018-2021年上半年����,市場(chǎng)釋放的餐廚/廚余垃圾市場(chǎng)化項(xiàng)目以購(gòu)買服務(wù)模式為主;右上圖是餐廚/廚余垃圾處理處置(含收處一體)市場(chǎng)化項(xiàng)目的歷年新增情況�����,2020年開(kāi)始出現(xiàn)“EPC+O”模式的項(xiàng)目��。

左下圖為2018-2021上半年廚余垃圾市場(chǎng)化項(xiàng)目的釋放情況�����,同樣是購(gòu)買服務(wù)類的項(xiàng)目占比最多�����,多達(dá)93%左右(其中:收運(yùn)類項(xiàng)目占46%�����,處理處置類項(xiàng)目占47%)��,右下圖同樣是歷年的新增情況。

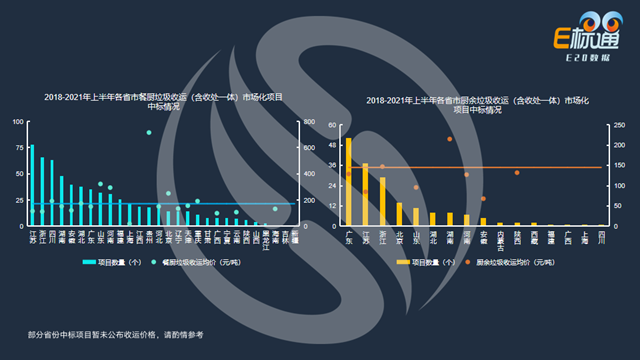

西部地區(qū)的餐廚垃圾收運(yùn)均價(jià)較高����,中部地區(qū)廚余垃圾的收運(yùn)價(jià)格較高

餐廚和廚余垃圾自產(chǎn)生開(kāi)始,會(huì)經(jīng)過(guò)集中收集運(yùn)輸�,通過(guò)分散式或集中式的方式進(jìn)行處理,最終被協(xié)同處置或資源化利用��。

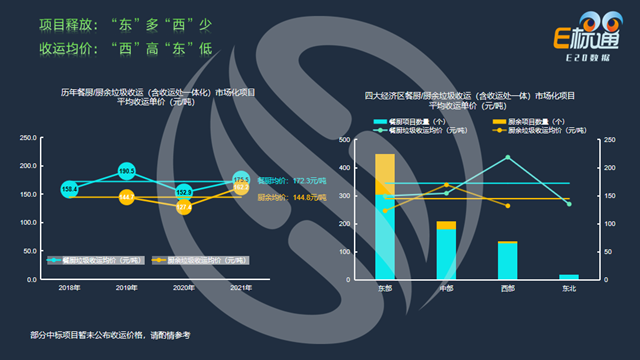

聚焦收運(yùn)環(huán)節(jié)����,近三年餐廚垃圾收運(yùn)均價(jià)為172.3元/噸,廚余垃圾收運(yùn)均價(jià)為144.8元/噸���,左圖是歷年餐廚/廚余垃圾收運(yùn)(含收運(yùn)處一體化)市場(chǎng)化項(xiàng)目平均收運(yùn)價(jià)格的情況�;右圖是四大經(jīng)濟(jì)區(qū)餐廚/廚余垃圾平均收運(yùn)單價(jià)情況�,其中:西部地區(qū)的餐廚垃圾收運(yùn)均價(jià)較高,中部地區(qū)廚余垃圾的收運(yùn)價(jià)格較高��,E20研究院數(shù)據(jù)研究中心認(rèn)為中西部地區(qū)收運(yùn)價(jià)格偏高或與收運(yùn)距離有關(guān)�。

餐廚垃圾收運(yùn)市場(chǎng)化項(xiàng)目中以江蘇省�����、浙江省、四川省等省份釋放項(xiàng)目最多����,貴州省收運(yùn)均價(jià)最高。廚余垃圾收運(yùn)市場(chǎng)化項(xiàng)目中廣東省����、江蘇省和浙江省釋放項(xiàng)目數(shù)量位列前三,湖南省收運(yùn)均價(jià)最高�����。上述兩張圖分別是各省市餐廚和廚余垃圾收運(yùn)(含收處一體)市場(chǎng)化項(xiàng)目的近三年中標(biāo)數(shù)量和收運(yùn)均價(jià)情況��。

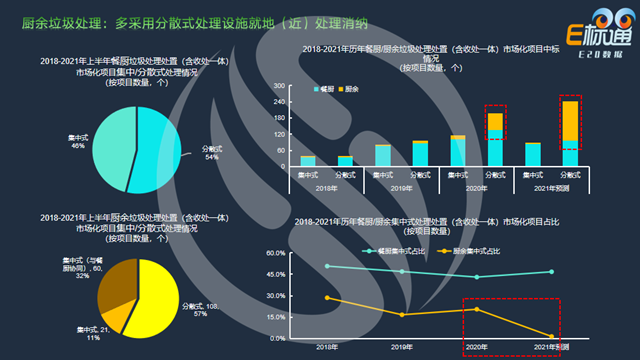

分散式處理:餐廚廚余垃圾占比均高

左邊兩圖分別是餐廚和廚余垃圾分散式和集中式處理方式占比情況�����,2018至2021上半年餐廚垃圾(左上圖)利用分散式方式處理的項(xiàng)目占比為54%����,廚余垃圾(左下圖)利用分散式處理的占比更高一些(57%);此外���,廚余垃圾的集中式處理方式又分為兩種情況�,一種是純廚余垃圾建廠處理的集中式處理模式,另一種是和餐廚垃圾廠協(xié)同處理的集中式處理模式�����,在總量中占比分別為11%和32%�。

右上圖是歷年餐廚/廚余垃圾處理處置市場(chǎng)化項(xiàng)目不同處理方式的中標(biāo)情況,通過(guò)2020年的數(shù)據(jù)以及2021年的預(yù)測(cè)可以得到��,廚余垃圾采用分散式處理的市場(chǎng)化項(xiàng)目將會(huì)出現(xiàn)一個(gè)大幅釋放的過(guò)程��,這和部分地方政府允許廚余垃圾壓榨后進(jìn)入焚燒廠協(xié)同焚燒有關(guān)����。結(jié)合右下圖(2018-2021年歷年餐廚/廚余集中式處理處置(含收處一體)市場(chǎng)化項(xiàng)目占比)亦可得出,預(yù)計(jì)今年���,廚余垃圾采用分散式處理的項(xiàng)目會(huì)有一個(gè)顯著的增長(zhǎng)�����。

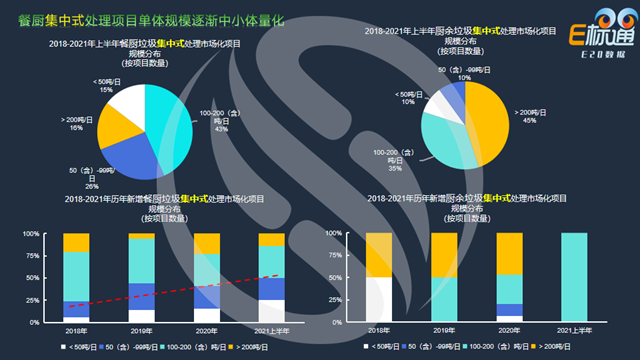

集中式處理:餐廚單體規(guī)模偏小�、廚余垃圾偏大

進(jìn)一步聚焦餐廚和廚余垃圾采用集中方式處理的市場(chǎng)化項(xiàng)目中標(biāo)情況�����,左邊兩張圖是餐廚垃圾集中式處理的規(guī)模分布情況���。整體看���,餐廚垃圾集中式項(xiàng)目的單體規(guī)模以100到200噸/日為主,占比為43%��;逐年看��,小于100噸/日偏小體量的集中式項(xiàng)目存在逐漸增多的趨勢(shì)��。

右上圖是廚余垃圾集中式市場(chǎng)化項(xiàng)目的規(guī)模分布情況����。和餐廚垃圾相比,廚余垃圾的集中式處理項(xiàng)目的單體規(guī)模略大些��,>200噸/日的占比最大(45%)�。目前,廣州李坑廚余處理項(xiàng)目廚余垃圾單日處理規(guī)模為1000噸/日�����;右下圖是廚余垃圾集中式處理歷年單體規(guī)模占比圖。

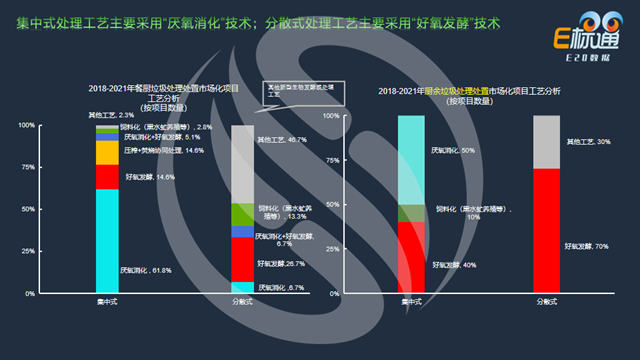

集中式處理多采用“厭氧消化”���、分散式處理多采用“好氧發(fā)酵”

從處理工藝角度分析����,左圖是餐廚垃圾處理處置市場(chǎng)化項(xiàng)目工藝分析占比圖���,其中集中式處理方式主要采用的技術(shù)工藝是厭氧消化技術(shù)�,占比為61.8%����,分散式處理方式主要采用的是好氧發(fā)酵技術(shù)。

右圖分別是廚余垃圾處理處置市場(chǎng)化項(xiàng)目工藝分析占比圖��,相較于餐廚垃圾的處理工藝���,廚余垃圾處理工藝相對(duì)單一�,集中式以厭氧消化為主(占比為59%)�����,好氧發(fā)酵占到40%�;70%分散式項(xiàng)目采用的是好氧發(fā)酵的技術(shù)工藝���,另有其他工藝占30%。

收處價(jià)格上漲為餐廚廚余市場(chǎng)傳遞正向信號(hào)

收處價(jià)格方面��,左圖是餐廚垃圾收運(yùn)���、處理和收處一體的市場(chǎng)化項(xiàng)目的平均單價(jià),近三年餐廚收運(yùn)均價(jià)為172.3元/噸���,處理均價(jià)為238.3元/噸��,收處一體均價(jià)為293.3元/噸�����。右圖��,廚余垃圾的收運(yùn)均價(jià)在144.8元/噸���,處理均價(jià)238.9元/噸,收處一體均價(jià)為340.1元/噸����。通過(guò)這兩張圖可以看到����,歷年收處的價(jià)格在上漲���,這對(duì)有機(jī)市場(chǎng)釋放了一個(gè)正向的信號(hào)����。

餐廚廚余迎來(lái)非PPP特許經(jīng)營(yíng)“小高峰”

對(duì)餐廚/廚余垃圾PPP和非PPP特許經(jīng)營(yíng)類市場(chǎng)化項(xiàng)目進(jìn)行分析�。右圖是歷年餐廚/廚余垃圾投資運(yùn)營(yíng)類項(xiàng)目的中標(biāo)情況,2020年非PPP特許經(jīng)營(yíng)項(xiàng)目存在中標(biāo)的“小高峰”���,E20研究院執(zhí)行院長(zhǎng)�����、湖南大學(xué)兼職教授薛濤曾在“2020(第十四屆)固廢戰(zhàn)略論壇”上做題為《“十四五”固廢行業(yè)規(guī)劃與產(chǎn)業(yè)趨勢(shì)前瞻》的主旨演講�,其中講到環(huán)衛(wèi)和焚燒等細(xì)分領(lǐng)域同樣迎來(lái)非PPP特許經(jīng)營(yíng)項(xiàng)目的一個(gè)中標(biāo)小高峰���。但不同服務(wù)模式的項(xiàng)目合規(guī)與否�����、合理與否�����,薛院長(zhǎng)在演講中做了詳細(xì)的各細(xì)分領(lǐng)域合理合規(guī)的邏輯分析���。

投運(yùn)類項(xiàng)目從運(yùn)營(yíng)模式看��,近三年該類項(xiàng)目以BOT模式為主��,占比為82%。從技術(shù)工藝看���,餐廚垃圾的處理工藝主要以厭氧消化為主(占比在66%)�,除此以外���,約16%的項(xiàng)目采用壓榨+焚燒協(xié)同處理技術(shù)�,11%的項(xiàng)目采用好氧發(fā)酵處理技術(shù)等;廚余垃圾投運(yùn)項(xiàng)目的處理技術(shù)相對(duì)少一些��,近三年71%的項(xiàng)目采用的是厭氧消化工藝����,29%是采用的好氧發(fā)酵工藝。

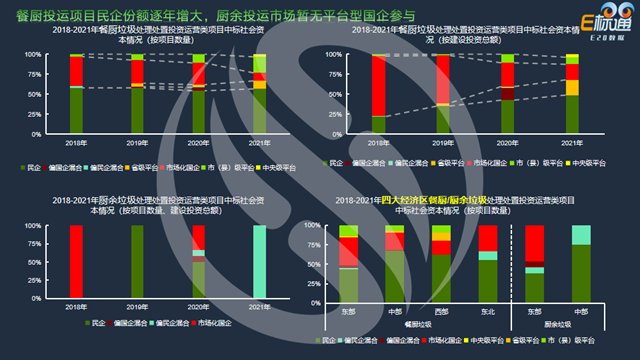

民企(C/D方陣)在餐廚投運(yùn)市場(chǎng)不斷發(fā)力

從社會(huì)資本維度看�,上兩圖分別是按照項(xiàng)目數(shù)量和建設(shè)投資總額兩個(gè)維度的餐廚垃圾處理處置投資運(yùn)營(yíng)類項(xiàng)目中標(biāo)社會(huì)資本情況占比圖����。民企每年拿到的餐廚投運(yùn)項(xiàng)目的一半�,并且所占的市場(chǎng)份額在逐年上升。左下面圖是廚余垃圾處理處置投資運(yùn)營(yíng)類項(xiàng)目中標(biāo)社會(huì)資本情況�����。

右下圖為近三年四大經(jīng)濟(jì)區(qū)餐廚/廚余垃圾處理處置運(yùn)營(yíng)類項(xiàng)目中標(biāo)社會(huì)資本情況���,餐廚垃圾在四大經(jīng)濟(jì)區(qū)均得到釋放��,民企在中部�、西部以及東北地區(qū)中標(biāo)的項(xiàng)目過(guò)半;廚余垃圾處理處置投運(yùn)項(xiàng)目?jī)H在東部和中部地區(qū)得到釋放�。

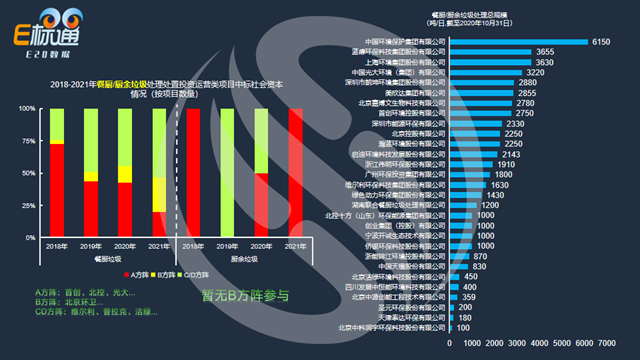

把中標(biāo)的社會(huì)資本按ABCD方陣劃分(A方陣主要指的是光大、首創(chuàng)����、北控等這種重資產(chǎn)的固廢企業(yè),B方陣是類似北京環(huán)衛(wèi)����、重慶環(huán)衛(wèi)等以地方國(guó)資控股的屬地性企業(yè),C/D方陣是維爾利、普拉克等以系統(tǒng)解決方案或者設(shè)備供應(yīng)等民營(yíng)企業(yè)為主)��。左圖可以看到歷年社會(huì)資本占比演變�,餐廚垃圾投運(yùn)類項(xiàng)目在2018年時(shí),A方陣占比較多�����;到2021年上半年�����,C/D方陣占比在50%�����。廚余垃圾投運(yùn)類項(xiàng)目暫無(wú)B方陣參與市場(chǎng)化項(xiàng)目�����。

右圖是餐廚/廚余垃圾處理總規(guī)模排名�����,距離本次餐廚/廚余垃圾處理總規(guī)模排名的更新還有三個(gè)月的時(shí)間�,希望大家關(guān)注和參與到2021年年底的固廢戰(zhàn)略論壇。

如何持續(xù)關(guān)注環(huán)保細(xì)分領(lǐng)域的行業(yè)動(dòng)態(tài)呢?歡迎大家關(guān)注E20研究院數(shù)據(jù)研究中心每半年發(fā)布的《環(huán)保細(xì)分市場(chǎng)數(shù)據(jù)觀察》�����,這里面不光包含了有機(jī)領(lǐng)域����,焚燒,建筑垃圾����,土壤修復(fù),環(huán)衛(wèi)等固廢領(lǐng)域��,還包括了市政供���、排水�,村鎮(zhèn)供��、排水���,水環(huán)境���,市政污泥以及園區(qū)污水等水務(wù)領(lǐng)域,未來(lái)我們可能還會(huì)涵蓋一些其他環(huán)保細(xì)分領(lǐng)域,希望可以給大家提供更快���、更好�����、更詳細(xì)的環(huán)保市場(chǎng)數(shù)據(jù)��。

原標(biāo)題:數(shù)據(jù)觀察:餐廚/廚余垃圾處理市場(chǎng)三年盤點(diǎn)