導(dǎo)讀

我們?cè)凇哆M(jìn)還是退:火熱過(guò)后工業(yè)危廢企業(yè)如何抉擇》一文指出,展望“十四五”����,工業(yè)危廢第三方運(yùn)營(yíng)市場(chǎng)仍將保持年復(fù)合15.2%的快速增長(zhǎng)���,危廢處置價(jià)格短期雖有波動(dòng)但盈利水平仍位居環(huán)保產(chǎn)業(yè)中上,競(jìng)爭(zhēng)格局遠(yuǎn)未達(dá)到平衡對(duì)所有企業(yè)仍有機(jī)會(huì)�,這些均表明工業(yè)危廢市場(chǎng)仍頗具吸引力,相比其他環(huán)保細(xì)分市場(chǎng)����,“進(jìn)”仍是優(yōu)選。不過(guò)我們也強(qiáng)調(diào)��,這一市場(chǎng)的“玩法”與過(guò)去不盡相同���,包括“內(nèi)外并舉���,方能做大做強(qiáng)”、“四化運(yùn)營(yíng)���,方能笑到最后”等等����。

然而近半年來(lái)���,在與一些企業(yè)客戶(hù)溝通發(fā)現(xiàn)��,工業(yè)危廢市場(chǎng)的拓展比想象中的困難���,有些新進(jìn)入者“淺嘗輒止”���,有些已經(jīng)進(jìn)入��、手持個(gè)位數(shù)項(xiàng)目的企業(yè)正考慮轉(zhuǎn)讓退出�����,而與此同時(shí)���,一些頭部企業(yè)也在嘗試進(jìn)行工業(yè)危廢以外的新賽道拓展�,尋求新的發(fā)展方向…

這不禁引起我們對(duì)這一市場(chǎng)的重新審視��。通過(guò)對(duì)最新政策的解讀�����、對(duì)上游產(chǎn)廢企業(yè)的調(diào)研�����,以及與工業(yè)危廢企業(yè)的深入交流,我們?cè)诒緢?bào)告中仍將維持之前的判斷:相比其他細(xì)分市場(chǎng)�,有規(guī)模、有增速����、盈利水平中上、行業(yè)集中度低的工業(yè)危廢市場(chǎng)仍然值得關(guān)注����,只不過(guò)對(duì)后進(jìn)入者,當(dāng)前的競(jìng)爭(zhēng)環(huán)境確實(shí)“兇險(xiǎn)”����,所面臨的四大挑戰(zhàn),讓他們想“彎道超車(chē)”變得困難重重:

? 挑戰(zhàn)1:頭部企業(yè)觸角遍布全國(guó)�,區(qū)域擴(kuò)張面臨阻力

? 挑戰(zhàn)2:當(dāng)前優(yōu)質(zhì)標(biāo)的較少,并購(gòu)難以下手

? 挑戰(zhàn)3:運(yùn)營(yíng)階段競(jìng)爭(zhēng)白熱化�����,傳統(tǒng)企業(yè)難以適應(yīng)

? 挑戰(zhàn)4:監(jiān)管趨嚴(yán)����,對(duì)企業(yè)的能力要求更全更高

挑戰(zhàn)1:頭部企業(yè)觸角遍布全國(guó)�����,區(qū)域擴(kuò)張面臨阻力

就區(qū)域分布而言���,頭部企業(yè)觸角已遍布全國(guó)。除了青海���、西藏兩地�����,全國(guó)19個(gè)省份均有頭部企業(yè)涉足,而在山東�、江蘇等省份布局的頭部企業(yè)超過(guò)4家,可見(jiàn)競(jìng)爭(zhēng)之激烈��。

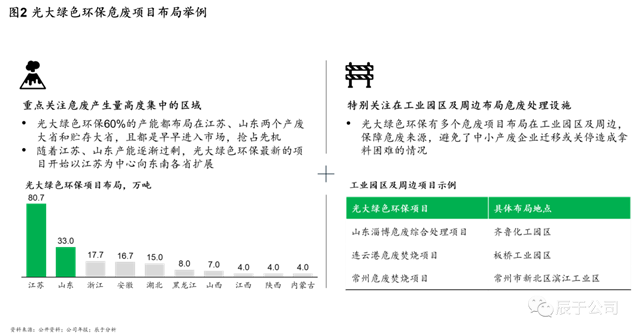

在危廢產(chǎn)量高的省份�,頭部企業(yè)更是具有絕對(duì)優(yōu)勢(shì),例如光大綠色環(huán)保��,一方面重點(diǎn)關(guān)注危廢產(chǎn)生量高度集中的區(qū)域�����,早早布局江蘇、山東兩個(gè)產(chǎn)廢大省和貯存大省��,將其60%的產(chǎn)能都布局于此�����,兩省累計(jì)布局超過(guò)110萬(wàn)噸的產(chǎn)能�����,以此為基礎(chǔ)���,在江蘇����、山東產(chǎn)能逐漸過(guò)剩時(shí)����,其最新的項(xiàng)目開(kāi)始以江蘇為中心向東南各省擴(kuò)展;另一方面���,他們也特別關(guān)注危廢產(chǎn)量高省份在工業(yè)園區(qū)及周邊布局危廢處理設(shè)施���,擁有多個(gè)危廢項(xiàng)目布局在工業(yè)園區(qū)及周邊����,保障危廢來(lái)源���,避免了中小產(chǎn)廢企業(yè)遷移或關(guān)停造成拿料困難的情況(見(jiàn)圖2)�。

頭部企業(yè)在優(yōu)勢(shì)區(qū)域的“捷足先登”��,對(duì)想挑戰(zhàn)的后來(lái)者而言并不樂(lè)觀(guān)�,其不可避免地要面對(duì)投資、運(yùn)營(yíng)雙強(qiáng)悍對(duì)手的有力競(jìng)爭(zhēng)��,尤其在那些產(chǎn)廢大省���。

挑戰(zhàn)2:當(dāng)前優(yōu)質(zhì)標(biāo)的較少����,并購(gòu)無(wú)從下手

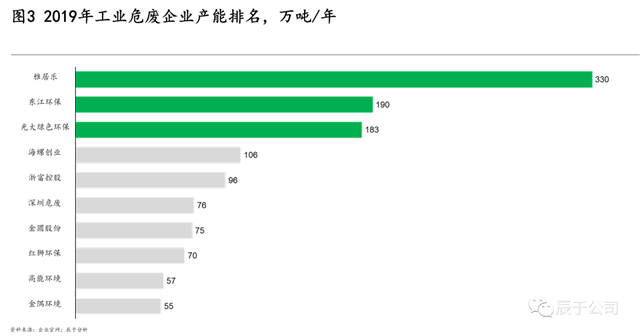

《進(jìn)還是退:火熱過(guò)后工業(yè)危廢企業(yè)如何抉擇》一文中也提到���,“內(nèi)外并舉,方能做大做強(qiáng)”�,在不進(jìn)行外延并購(gòu)的情況下,無(wú)論零起步還是已經(jīng)小有規(guī)模�,要想進(jìn)入行業(yè)前10�,在短時(shí)間內(nèi)都不是一件容易的事情:2019年排名前10位的危廢企業(yè)最少已有55萬(wàn)噸/年的產(chǎn)能(見(jiàn)圖3)�����,如果以單個(gè)項(xiàng)目5萬(wàn)噸/年計(jì)算��,對(duì)于新進(jìn)入者至少要拿下10個(gè)以上項(xiàng)目�,才有可能躋身前十;而當(dāng)前的實(shí)際情況是����,經(jīng)過(guò)2017-2018年的火熱過(guò)后,多省產(chǎn)能規(guī)劃超額�����,部分省份發(fā)布引導(dǎo)性公告��,項(xiàng)目數(shù)量明顯下降�。單靠?jī)?nèi)生發(fā)展想實(shí)現(xiàn)彎道超車(chē)顯然不切實(shí)際。

但問(wèn)題是����,頭部企業(yè)過(guò)去幾年已進(jìn)行了一波并購(gòu),當(dāng)前的優(yōu)質(zhì)標(biāo)的并不多。2017年之前����,江蘇、浙江等東部沿海地區(qū)的危廢市場(chǎng)發(fā)展快���,是并購(gòu)活動(dòng)的頻發(fā)地區(qū)��,2017年之后�����,并購(gòu)活動(dòng)逐漸向中西部地區(qū)轉(zhuǎn)移����。據(jù)不完全統(tǒng)計(jì)��,截至2020年8月底�,有超過(guò)100家工業(yè)危廢企業(yè)被并購(gòu)(占全部數(shù)量的3%),分布在全國(guó)68%的省/市�;在這些標(biāo)的之中,有18%的被購(gòu)企業(yè)擁有子公司�����,他們的產(chǎn)能其實(shí)并不低���、價(jià)值鏈也較為完備�。要想通過(guò)并購(gòu)彎道超車(chē)���,目前看需另覓時(shí)機(jī)����。

即使是優(yōu)質(zhì)標(biāo)的���,能否做好并購(gòu)后整合����,也不是一件容易的事情���。例如���,并購(gòu)價(jià)格低則往往意味著標(biāo)的經(jīng)營(yíng)一般或不善,這需要并購(gòu)方通過(guò)扎實(shí)的運(yùn)營(yíng)和服務(wù)能力�����,加快并購(gòu)后整合、改善運(yùn)營(yíng)管理����,方能扭轉(zhuǎn)虧損、增加效益����。

挑戰(zhàn)3:運(yùn)營(yíng)競(jìng)爭(zhēng)白熱化,后來(lái)者風(fēng)險(xiǎn)加大

值得注意的是�,工業(yè)危廢運(yùn)營(yíng)階段的競(jìng)爭(zhēng)同樣十分激烈,從來(lái)料獲取到產(chǎn)品銷(xiāo)售都極為市場(chǎng)化(見(jiàn)圖5)�。以訂單獲取為例,工業(yè)危廢往往需要通過(guò)一對(duì)一客戶(hù)談判�、投標(biāo)、中介以及政府指定等方式來(lái)展開(kāi)�����,這與傳統(tǒng)的垃圾處置行業(yè)以PPP模式為主是截然不同的����。

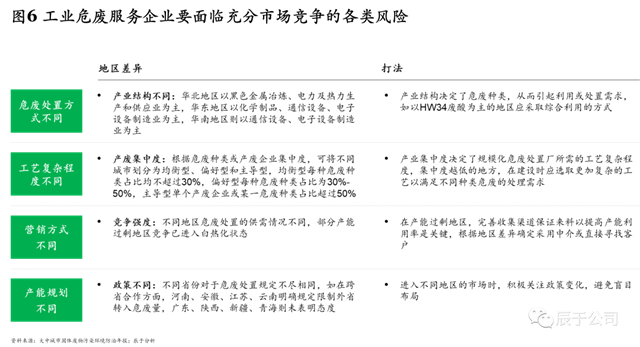

也正因?yàn)榇耍I(yè)危廢企業(yè)不僅要面對(duì)來(lái)自充分市場(chǎng)競(jìng)爭(zhēng)的價(jià)格風(fēng)險(xiǎn)�、需求風(fēng)險(xiǎn)和銷(xiāo)售風(fēng)險(xiǎn),甚至要面對(duì)無(wú)法與地方政府協(xié)商分擔(dān)的環(huán)保監(jiān)管風(fēng)險(xiǎn)����,這對(duì)新進(jìn)入者多少有些難以適應(yīng)。例如�����,由于產(chǎn)能過(guò)剩�,廣東、山東等地的危廢焚燒處置費(fèi)從2017年均價(jià)6000元/噸跌至目前的2000——3000元/噸��,跌幅超50%�,企業(yè)經(jīng)營(yíng)壓力陡增(見(jiàn)圖6)。

挑戰(zhàn)4:監(jiān)管趨嚴(yán)�����,后來(lái)者進(jìn)入的能力要求更加全面

政府對(duì)工業(yè)危廢企業(yè)經(jīng)營(yíng)的要求和監(jiān)管力度也在日益提高��,這無(wú)疑對(duì)后來(lái)者形成更大壓力��。據(jù)了解�,有以下特征的企業(yè)將被關(guān)停:

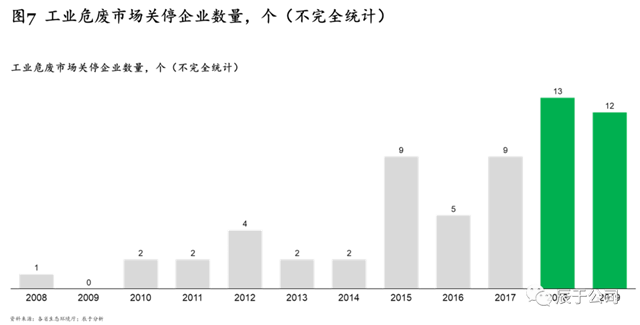

一是與市場(chǎng)需求種類(lèi)不匹配,根據(jù)2019年最新修訂發(fā)布的《國(guó)家危險(xiǎn)廢物名錄》�����,我國(guó)危險(xiǎn)廢物分類(lèi)共有46大類(lèi),471種�����,而我國(guó)90%以上危廢處置企業(yè)僅能處置5種或以下的危廢種類(lèi)����,供需種類(lèi)錯(cuò)配的現(xiàn)象較嚴(yán)重;二是產(chǎn)能落后����,處置規(guī)模小,技術(shù)和使用設(shè)備落后����,無(wú)法滿(mǎn)足污染防治的要求;三是安全隱患突出��,環(huán)境管理水平低下以及相關(guān)危險(xiǎn)廢物經(jīng)營(yíng)安全的規(guī)章制度不完善����,導(dǎo)致環(huán)境安全隱患問(wèn)題突出?��?梢灶A(yù)見(jiàn)的是����,隨著市場(chǎng)競(jìng)爭(zhēng)日益激烈,“小而弱”的工業(yè)危廢企業(yè)將越來(lái)越難以適應(yīng)市場(chǎng)新要求�����,頻頻被“出清”����。據(jù)不完全統(tǒng)計(jì)����,2010-2014年,每年關(guān)停的工業(yè)危廢服務(wù)企業(yè)僅為2——4家�,2018和2019年則分別達(dá)到了13和12家(見(jiàn)圖7)。

原標(biāo)題:面臨四大挑戰(zhàn)�����,工業(yè)危廢后來(lái)者“彎道超車(chē)”難度加大